Il n’est pas dans nos habitudes de donner de leçon de droit aux magistrats de la plus haute juridiction judiciaire de France – loin de là – mais force est de constater que la Cour de cassation a rendu, dans un arrêt du 19 octobre 2023[1], une décision fortement contestable (et contestée) tant d’un point de vue économique, que d’un point de vue strictement juridique ; ce qui est bien plus inquiétant.

- Petit rappel historique

Au début des années 2000, la caisse de recouvrement des charges sociales des travailleurs indépendants (le RSI, devenue depuis la SSI[2]) s’était émue des modes de rémunération optimisant qui se développaient largement parmi les professions libérales, notamment de santé, où les associés gérants majoritaires de Société d’Exercice Libéral à Responsabilité Limitée (Selarl) prenaient la décision de se rémunérer majoritairement, voir uniquement via distributions de dividendes.

En effet, en faisant le choix de ne pas se verser de rémunération, ces gérants majoritaires faisaient l’économie des charges sociales et ne supportaient que l’impôt sur le revenu et des prélèvements sociaux ; prélèvements sociaux bien moins élevés que les charges sociales.

Nous préciserons que ne sont visés ici que les seuls gérants majoritaires de Selarl ou de Sarl, considérés comme des travailleurs indépendants non-salariés ; les gérants minoritaires de ces mêmes structures et l’ensemble des mandataires sociaux des autres formes de sociétés de capitaux (SAS et SA, notamment) étant qualifiés de travailleurs indépendants assimilés salariés.

Faisant fi des grands principes régissant nos systèmes juridique et économique, le législateur n’a pas trouvé meilleure idée que d’introduire une modification législative à l’article L 131-6 du Code de Sécurité Sociale (ci-après « Code SS »), via l’article 22 de la LFSS[3] pour 2009, en soumettant à charges sociales les dividendes distribués par les Selarl pour la somme excédant 10% du capital social[4]

Alors que ce principe aberrant d’assimiler le dividende (contrepartie du risque d’investisseur) à une rémunération du travail se limitait dans un premier temps aux seules professions libérales, le législateur a décidé, à partir de 2013, d’élargir cette incongruité à tous les travailleurs indépendants non-salariés (Article 11 de la LFSS pour 2013).

Dès lors, sont aujourd’hui visés depuis cette date tous les gérants majoritaires de Selarl et de Sarl.

Ainsi, désormais, l’article L 131-6 du Code SS dispose qu’est soumise à cotisations sociales des travailleurs indépendants « La part des revenus mentionnés aux articles 108 à 115 du même code [général des impôts][5] perçus par le travailleur indépendant non agricole, son conjoint ou le partenaire auquel il est lié par un pacte civil de solidarité ou leurs enfants mineurs non émancipés et des revenus mentionnés au 4° de l’article 124 du même code qui est supérieure à 10 % du capital social et des primes d’émission et des sommes versées en compte courant détenus en toute propriété ou en usufruit par ces mêmes personnes. »

2. Décision de la Cour de cassation

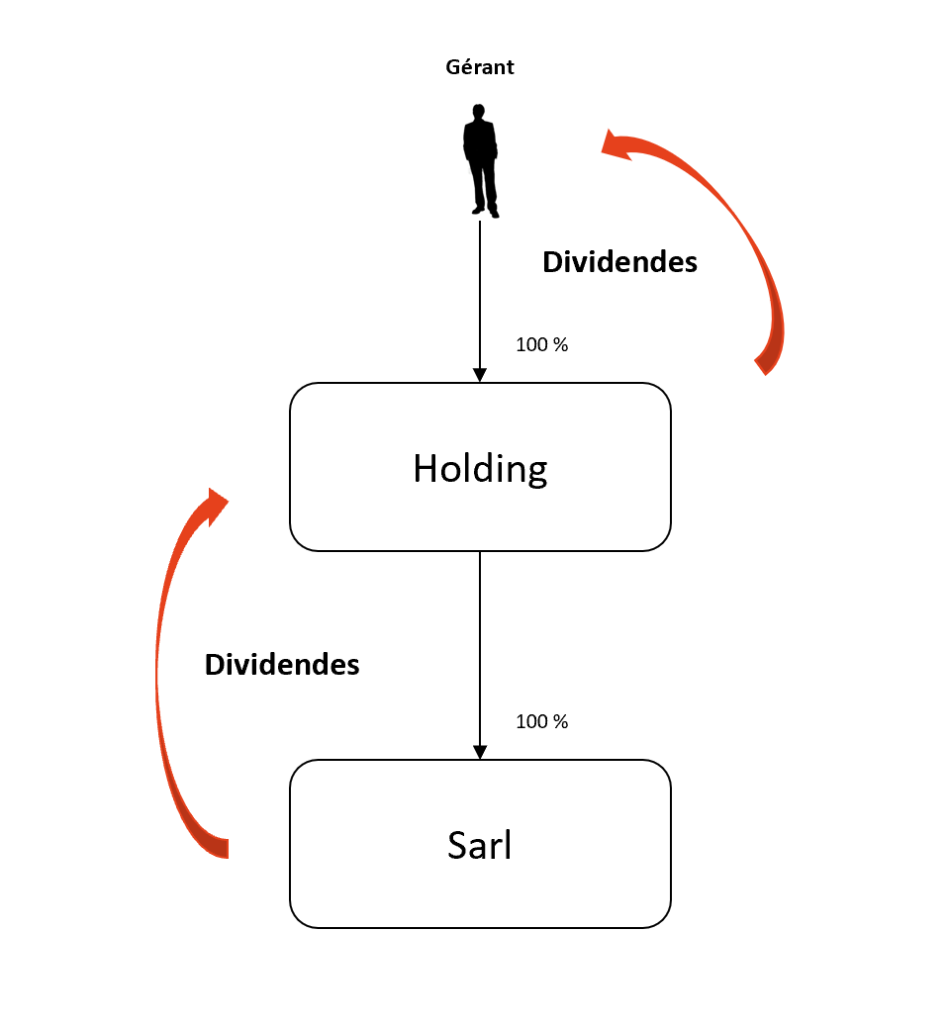

Voulant visiblement contourner ce dispositif, un chirurgien-dentiste avait décidé de constituer une société holding[6], dont il était le seul associé et seul praticien, cette société détenant elle-même une Selarl.

Via ce montage, le praticien ne se versait plus de rémunération au titre de son exercice libéral via la Sarl, mais procédait à la distribution de dividendes par cette société au profit de sa société holding ; le praticien percevant ensuite les dividendes à nouveau distribués par cette dernière.

Fort de ce mode de rémunération, il considérait ne pas devoir verser de cotisations sociales puisque les dividendes distribués par la Selarl ne lui étaient pas destinés mais étaient versés au profit d’une autre société.

Cependant, dans son arrêt du 19 octobre 2023, la Cour de cassation n’a pas partagé ce point de vue.

En effet, reprenant la lettre de l’article L131-6 précité, la Cour en déduit que « les bénéfices de la société d’exercice libéral, au sein de laquelle le travailleur indépendant exerce son activité, constituent le produit de son activité professionnelle et doivent entrer dans l’assiette des cotisations sociales dont il est redevable, y compris lorsque ces bénéfices sont distribués à la société de participations financières de profession libérale [la holding] qui détient le capital de la société d’exercice libéral ».

Pour le juge, un travailleur non salarié percevant des dividendes versés par une société elle-même détenue par une société holding et dont celui-ci est l’associé doit être regardé comme étant celui qui perçoit indirectement les dividendes ; ces derniers entrant dans le champ des dispositions précitées.

En d’autres termes, la Cour assimile ce dividende à une rémunération indirecte pour l’assujettir à cotisations sociales.

Par cette décision, la Cour écarte d’un revers de la main l’interposition d’une société holding entre la société distributrice et la personne physique exerçant la profession libérale et ajoutant de façon laconique qu’il « importe peu qu’au regard de la réglementation applicable, la société de participations financières soit dotée d’une personnalité morale distincte et soit soumise à l’impôt sur les sociétés et non à l’impôt sur les revenus ».

3. Les conséquences pratiques de cette jurisprudence

Selon nous, cette décision rendue dans le cadre de l’exercice d’une profession libérale pourrait être transposée à tout gérant de Sarl, y compris dans le cadre de l’exercice d’une profession autre que libérale.

Aussi, désormais, si un gérant majoritaire entend percevoir des dividendes, seront supportés charges et impôts suivants :

- A l’occasion de distribution de dividendes par la Sarl au profit de la société holding :

- Cotisations sociales « SSI » supportées par la Selarl à hauteur du montant excédant 10% du capital social,

- Impôt sur les sociétés (ci-après « IS ») au taux de 1,25% supporté par la société holding sur la totalité du dividende brut.

- A l’occasion de la distribution de dividendes par la société holding au profit du gérant :

- Impôt sur le revenu et prélèvements sociaux au taux global de 30% et portant sur 98,75% du montant initialement distribué

C’est ainsi que le montant perçu par le gérant majoritaire aura à la fois déclenché des charges sociales et des prélèvements sociaux alors qu’en principe l’un est exclusif de l’autre.

4. Une position de la Cour de cassation fortement contestable

En rendant une telle décision, selon nous, la Cour a rendu une décision contestable à plusieurs points de vue.

4.1. Une décision contestable d’un point de vue juridique

4.1.2. Une position contraire à la loi

Dans un premier temps, la solution rendue par la Cour nous semble contraire au texte même de l’article de loi que les juges ont pourtant expressément visés dans cet arrêt ; savoir l’article L.131-6 du Code SS.

En effet, reproduisant mot pour mot une partie de ses dispositions, le Cour considère que les dividendes perçus par une société holding, personne morale soumise à l’IS, entrent dans son champ d’application alors que le texte de loi vise expressément les dividendes perçus par le « travailleur, son conjoint ou le partenaire auquel il est lié par un pacte civil de solidarité ou leurs enfants mineurs non émancipés ».

Aussi, alors que le texte de loi vise ne vise très clairement et expressément que certaines personnes physiques, la Cour décide, contra legem, d’étendre le champ d’application de ce texte à une personne morale !

4.1.2 Un abus de droit rampant non sanctionné

Nous comprenons toutefois parfaitement l’objectif poursuivi par la Cour de cassation au travers de cette décision.

En effet, les faits décrits par la Cour nous laisse penser que le praticien aurait délibérément procédé à la mise en place du montage en question uniquement pour contourner l’article L.131-6 du Code SS et se dispenser du paiement des cotisations sociales.

Ainsi, la Cour décide de faire abstraction de la société holding interposée et de considérer que le « bénéficiaire effectif » du dividende initial est bien son associé, personne physique.

Les praticiens connaissent parfaitement ce type d’analyse puisque celle-ci consiste regarder ce « montage » comme constitutif d’un « abus de droit » permettant à l’administration sociale (ou fiscale) de donner une exacte qualification à un schéma relevant, en apparence, d’une autre qualification.

Toutefois, prévue en matière sociale à l’article L.243-7-2 du Code SS, l’abus de droit ne peut être invoqué par l’administration et retenue par le juge que sous condition du respect d’une procédure spécifique prévue par la loi dont la Cour de cassation en est, par ailleurs, la garante.

Dans ce contexte, le rôle du juge sera de s’assurer que l’administration n’aura pas tenté de faire l’économie de cette procédure particulière via un « abus de droit rampant » ; technique qu’il doit, en principe, censurer par la nullité de la procédure.

Or, force est de constater que la Cour ne relève à aucun moment que l’administration sociale aurait dû évoquer la procédure de l’abus de droit pour pouvoir requalifier le dividende versé à une personne morale comme étant, en réalité, destiné à une personne physique.

Pis, c’est la Cour de cassation elle-même qui confirme la position de la Cour d’appel s’étant abstenue de censurer un évident abus de droit rampant.

4.1.3. Une rupture d’égalité devant l’impôt

Enfin, cette décision créée, selon nous, une rupture d’égalité devant l’impôt entre un gérant qui décide de se rémunérer via dividendes et un autre qui décidera de se rémunérer via rémunération de dirigeant.

En effet, à situation comparable ; à savoir deux gérants de Sarl et détenant cette Sarl via une société holding, le premier gérant décidant de percevoir une rémunération de dirigeant, sa société pourra déduire les charges sociales qu’elle aura supporté de son résultat fiscal soumis à l’IS, alors que la seconde distribuant des dividendes supportera les charges sociales après paiement de l’IS et n’aura donc pu déduire celles-ci de l’IS de l’exercice.

Certes, cette dernière pourra déduire lesdites charges sociales à l’occasion de l’exercice suivant mais elle pourrait se voir privée d’une telle possibilité si elle se trouve ensuite en situation déficitaire. Elle aura donc supporté un montant d’IS supérieur à la première Sarl alors qu’elle aura versé à son gérant le même montant de « rémunération » selon la qualification retenue par la Cour de cassation.

4.2. Une décision contestable d’un point de vue économique

4.2.1 Une double imposition…

Nous l’avons vu plus haut, le dividende indirectement perçu par le gérant de la Sarl supportera une double charge.

Il aura, dans un premier temps fait l’objet de charges sociales du fait sa qualification de « rémunération » entre les mains de la Sarl, pour ensuite faire l’objet de prélèvements sociaux entre les mains du gérant.

Ainsi, au travers de cette décision, la Cour de cassation aura réussi l’exploit de créer à la fois une double imposition juridique et une double imposition économique !

4.2.2 …Pour un revenu que le gérant pourrait ne jamais percevoir

Mais, plus grave encore, le gérant pourrait supporter indirectement des charges sociales pour une rémunération qui ne percevrait jamais.

Il est très courant de recourir à l’acquisition d’une société via une société holding ; cette dernière s’endettant pour financer l’acquisition.

Un tel schéma, communément appelé « LBO »[7] , suppose que le remboursement de la dette supportée par la société holding sera financé par distribution de dividendes en provenance de sa ou ses filiale(s).

Or, bien souvent, les sociétés holding ont pour seule activité la détention des titres de leurs filiales et ne disposent d’aucun autre revenu que les dividendes qu’elles perçoivent pour rembourser leurs emprunts.

Aussi, si les dividendes distribués par la Sarl servent à rembourser la dette d’acquisition, le gérant ne pourra percevoir de dividende en provenance de sa société holding ; faute de résultat distribuable.

Il aura donc supporté des charges sociales pour une rémunération qu’il n’aura jamais perçu.

5. Que faire suite à cette jurisprudence ?

5.1 Pour les dividendes déjà distribués

Cet arrêt de la Cour de cassation risque malheureusement de créer une vague de contrôle de la part de la SSI et de redressements basés sur les dividendes distribués par les Selarl et Sarl lorsque le gérant de la filiale détiendra majoritairement celle-ci via sa société holding.

Nous ne pourrons que recommander de combattre de tels redressements, notamment basés sur les arguments développés ci-dessus, en espérant que les protestations provoquées par cette décision de la Cour de cassation amèneront à une intervention du législateur.

5.2. Pour les dividendes futurs

Selon nous, il existe des solutions permettant de mettre fin à ces risques et incertitudes. Le cabinet Lintax Société d’Avocats se tient à votre disposition pour vous les présenter.

[1] Cour de cassation, civile, Chambre civile 2, 19 octobre 2023, 21-20.366, Publié au bulletin

[2] Sécurité Sociale des Indépendants

[3] Loi de Financement de la Sécurité Sociale

[4] Plus exactement : excédant 10 % du capital social et des primes d’émission et des sommes versées en compte courant détenus en toute propriété ou en usufruit.

[5] Sont visés les dividendes et toutes les autres catégories de revenus distribués et revenus réputés distribués

[6] Société de Participation Financière de Professions Libérales (SPFPL)

[7] Leverage By Out